Debate paranoico: dívidas sobre dívidas e eleitores enrolados

A quem beneficia, diretamente, essa contumaz política de juros (nominais e reais) elevadíssimos comparados com os do restante do mundo?

Publicado 29/07/2016 - 10h01

Não haverá solução unilateral da área fiscal enquanto o juro for uma variável independente sob o livre arbítrio do Copom

No acumulado em 12 meses, até o mês de maio de 2016, registrou-se déficit primário do setor público de 2,51% do PIB. Em 12 meses, os juros nominais totalizaram R$ 454 bilhões (7,57% do PIB). O resultado nominal, que inclui o resultado primário e os juros nominais apropriados, no acumulado em doze meses, foi que o déficit nominal alcançou R$ 604,6 bilhões (10,08% do PIB).

Esse déficit nominal foi financiado no mês de maio mediante expansões de R$ 59,6 bilhões na dívida mobiliária e de R$ 2,8 bilhões na dívida bancária líquida, compensadas, parcialmente, pelas reduções de R$ 1,5 bilhão nas demais fontes de financiamento interno, que incluem a base monetária, e de R$ 228 milhões no financiamento externo líquido. Em outras palavras, o governo não obteve arrecadação fiscal suficiente para cobrir suas despesas, mas não recorreu à emissão monetária e sim ao endividamento.

A dívida mobiliária federal interna, fora do Banco Central, avaliada pela posição de carteira, totalizou R$ 2.744,2 bilhões (45,7% do PIB). O resultado refletiu emissões líquidas de R$ 44,3 bilhões, acréscimo de R$ 0,7 bilhão em razão da depreciação cambial e incorporação de juros de R$ 29 bilhões. Destaca-se, então, que entre câmbio e juros, foram principalmente estes que afetaram os encargos financeiros do endividamento público.

A dívida líquida do setor público alcançou R$ 2.379,1 bilhões (39,6% do PIB) em maio de 2016. No ano, houve elevação de 3,5 p.p. na relação DLSP/PIB, decorrente de:

1- incorporação de juros (+2,5 p.p.),

2- impacto da valorização cambial de 7,9% no período (1,6 p.p.),

3- déficit primário (0,2 p.p.),

4- efeito do crescimento do PIB nominal (-0,6 p.p.),

5- ajuste de paridade da cesta de moedas da dívida externa líquida (-0,2 p.p.) e

6- reconhecimento de ativos (-0,1 p.p.).

Em outros termos, a incorporação dos juros explica cerca de 70% da elevação na relação DLSP/PIB. Já a dívida bruta do governo geral (governo federal, INSS, governos estaduais e governos municipais) alcançou R$ 4.113,9 bilhões em maio (68,6% do PIB).

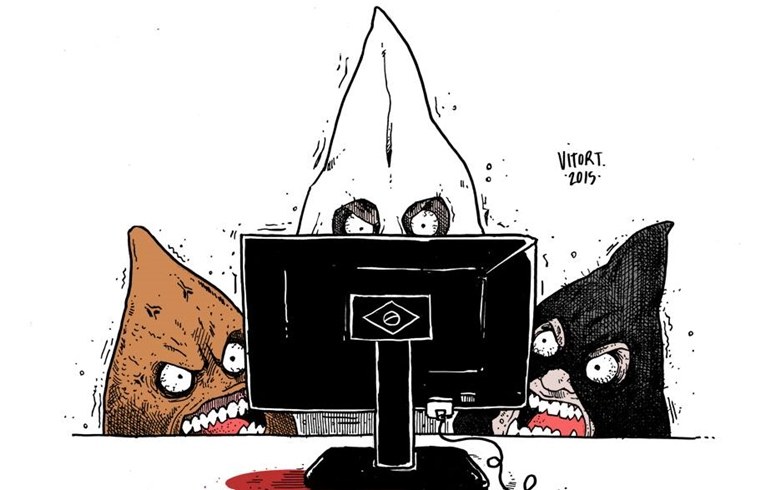

Apresentei esses números para dar realismo à discussão paranoica sobre o ajuste fiscal no Brasil. Mostram como a política monetária (de juros), a política fiscal (de administração da dívida pública) e a política de crescimento econômico (do PIB) estão entrelaçadas: o juro derruba o denominador desses indicadores – a relação do serviço da dívida com o PIB mostra o grau de fragilidade financeira – e, conjuntamente, a arrecadação fiscal. E eleva os encargos financeiros da dívida, ou seja, dívidas são roladas com mais dívidas — e os (e)leitores são enrolados pela opinião especializada e mídia falaciosas que jogam a culpa pelo déficit nominal do setor público nos gastos com benefícios sociais!

Então, não haverá solução unilateral da área fiscal enquanto o juro for uma variável independente sob o livre arbítrio do Comitê de Política Monetária do Banco Central do Brasil (Copom-BCB). Falta-lhe o mandato dual, ou seja, limitar seu arbítrio entre duas metas: controle da inflação e expansão do emprego. Na prática da Velha Matriz Neoliberal, criou-se esta instituição econômica extrativista para espoliar renda da maioria dos contribuintes em favor do rentismo de uma minoria.

Aceita-se isso como (con)sagrado! No entanto, instituições são construções humanas. Elas são criações culturais, não fenômenos naturais. Instituição é um conjunto de hábitos, costumes e modos de pensar cristalizados em práticas aceitas e incorporadas pela comunidade.

Instituições são as restrições criadas para dar forma às interações humanas das quais emergem um sistema complexo. Restrições são as “regras do jogo”. Restrições informais são os códigos, os costumes e as tradições sociais. Restrições formais são as regras consolidadas na lei e na política de cada país.

Formalmente, não existe independência do Banco Central no Brasil. Informalmente, os colonizados culturalmente tentam importar essa instituição dos Estados Unidos ou da Europa, porém com o processo de Tropicalização Antropofágica Miscigenada. Em outras palavras, sem a obrigação de moderação nos seus impulsos enriquecedores de uma minoria rentista e extrativista de emprego e renda de uma maioria.

Sob o argumento de alcançar o centro da meta de inflação, propicia uma brutal desigualdade na distribuição da renda e na acumulação de riqueza. O custo social do combate à inflação – perder o emprego – é muito superior ao benefício de não perder um pouco do poder aquisitivo.

A quem beneficia, diretamente, essa contumaz política de juros (nominais e reais) elevadíssimos comparados com os do restante do mundo? Descontando os 60 milhões de depositantes de poupança, cujo juro é tabelado em 0,5% ao mês, e têm em média per capita apenas R$ 9.905,41, embora o significativo total de R$ 592,5 bilhões, havia em março de 2016, segundo a Anbima, cerca de 9,5 milhões de investidores de varejo (baixa e alta renda) com média per capita de R$ 88.034,15. Na realidade, eles se beneficiam pouco dessa renda para capitalização de seus fundos e títulos e valores mobiliários: em média, quase mil reais por mês. Considerando apenas o Varejo de Alta Renda, a média do saldo per capita nesses ativos financeiros é R$ 164,6 mil.

Parte dessa classe média, devido ao seu conservadorismo, não tem consciência de que 110 mil pessoas clientes do Private Banking têm per capita R$ 6,7 milhões ou o total de R$ 740 bilhões investidos no mercado financeiro. Estas se beneficiam muito mais do juro mensal de 1,1% (equivalente ao 14,25% aa), pois ele mensalmente capitaliza essa média per capita com juros compostos. Em valores nominais, sua renda de capital é R$ 73.700,00 por mês! Isto sem considerar a renda imobiliária (aluguel), a renda de trabalho (remuneração de CEOs ou diretores), e os lucros e dividendos isentos!

Em nome de evitar a “eutanásia dos rentistas”, quando a taxa de inflação ultrapassa a taxa de juro prefixada, o juro extraordinário enriquece esses beneficiários ainda mais. Muitas instituições econômicas brasileiras são, nos termos de Daron Acemoglu e James Robinson, extrativistas e exclusivas, isto é, extraem renda da maioria para deleite de uma minoria.

Fernando Nogueira da Costa é professor titular do IE-Unicamp, autor de Brasil dos Bancos e ex-vice-presidente da Caixa Econômica Federal (2003-2007)